Ich habe eine Mail von einem Leser erhalten und ich habe direkt gefragt ob ich die Fragen / Probleme hier zur Diskussion stellen kann. Was ich hiermit tue.

Hier die Mail:

Hallo Matthias,

durch deinen Blog und Podcast konnte ich in den letzten Jahren fleißig sparen und so langsam merke ich, dass etwas entsteht.

Zum einen habe ich ein breites ETF Weltdepot und zum anderen noch Einzelaktien.

Mein Ziel ist langfristig so viel wie möglich an Dividende zu bekommen.

In den letzten Wochen mache ich mir immer mehr Gedanken, ob mein Ansatz so richtig ist. Irgendwie habe ich das Gefühl zu langsam voran zukommen. Ich habe mir jetzt mein Depot nochmal angeschaut. Ich habe doch einige Aktien drin, die nur sehr wenig Dividende zahlen. Einige unter 1% z. B. ASML, Danaher, Sherwin Williams etc.

Ich bin nun am überlegen einige dieser Aktien zu verkaufen und in andere Aktien mit höherer Dividendenrendite umzuschichten. Ich will mich aber nicht nur von der Dividendenrendite blenden lassen. Es soll trotzdem ein solides Unternehmen sein und der Kurs nicht nur rückläufig sein.

Auf der anderen Seite habe ich mir überlegt vielleicht verstärkt noch in Dividenden-ETFs zu gehen und die Aktien auf ein Minimum zu reduzieren. Wobei Dividenden-ETFs ja auch nicht immer die beste Performance haben.

Wie du siehst bin ich da aktuell echt bisschen unschlüssig und hoffe du kannst mir noch einen Tipp geben, wie ich schneller vorankomme und was ich noch optimieren könnte. Ich schicke dir mal noch meine Aktien und ETFs als Bild.

Würde mich freuen, vielleicht auch über einen Tipp genereller Art.

Danke dir.

Bei den ETFs handelt es sich um

Vanguard FTSE Developed World

Vanguard FTSE Emerging Markets

iShares Stoxx Europe Mid 200

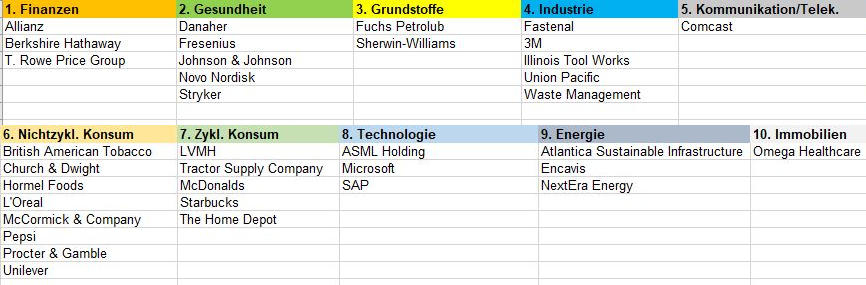

Hier die Aktien

Ergänzung:

Der Fragensteller ist 33 Jahre alt, will aber nicht erst mit 60 die Dividenden genießen.

Aktien sind gleich gewichtet. ETFs 35%, Aktien 65%.

Volumen höherer 5-Stelliger Bereich.

Bevor ist meine Meinung dazu abgebe würde mich interessieren was ggf. einige von euch dazu zu sagen haben.

Alle Beiträge zum Thema Dividenden

- 200.000 Euro Dividenden 5. Juli 2025

- Dividendenkult 30. April 2024

- Aber Dividenden haben doch nur Nachteile 10. April 2024

- Learnings aus 10 Jahren Dividendenstrategie 11. Januar 2024

- 150.000 Euro Dividenden 30. November 2023

- 130.000 Euro Dividenden 27. Februar 2023

- Antwort: Langfristig hohe Dividenden? 29. März 2022

- Leserbrief: Langfristig hohe Dividenden? 23. März 2022

- Warum nur eine Dividendenstrategie? 4. Februar 2022

- Januar Dividenden 2014 – 2022 31. Januar 2022

- 100.000 Euro Dividenden 21. November 2021

- Dividendenstrategie .. anyone? 25. Mai 2021

- Rentenpunkte & Dividenden & F.I.R.E. 3. Februar 2021

- Dividenden 2020 4. Januar 2021

- Dividenden vs. US-Dollar Kurs 23. November 2020

- Protector 3. Oktober 2020

- Dividendenstrategie und Corona 26. Juli 2020

- Dividenden 2019 2. Januar 2020

- Dividenden vs. Kursgewinne 10. Oktober 2019

- Erstes Halbjahr 2019: Dividenden / Ausgaben / Depot 5. Juli 2019

- Fast .. 30. Mai 2019

- Dividenden 2018 31. Januar 2019

- Ein klitzekleiner Vorteil der Dividendenstrategie? 3. Dezember 2018

- Der Effekt der Dividendensteigerung 15. Februar 2018

- Dividenden 2017 12. Dezember 2017

- Dividendenupdate 2017 24. Mai 2017

- Dividenden 13. Februar 2017

- Dividenden / Net Worth 30. Juni 2013

Hallo Mad,

lieber Fragesteller,

die erste Frage die ich mir stellen würde, kann ich den meine Erwartungen quantifizieren. Wieviel ist möglichst viel Dividende? Sind das 3 oder 5 oder 8% pro Jahr.

Dann welchen Zeithorizont habe ich. In den meisten Fällen erhöhen die Aktien mit hohen Renditen nicht in dem Masse wie die mit den Dividendensätzen um 1 %. Will ich also in 40 Jahren die Ausschüttungen erhalten geh ich anders an die Sache ran, als wenn ich jetzt schon 55 bin. Dann ist mir vielleicht die Dividendenrendite jetzt lieber, außer ich will vererben.

Mit wem vergleiche ich mich? Das Depot von dir Mad enthält Aktien mit Einkaufspreisen, da weine ich, aber du hast die Chancen halt früher genutzt als ich. Meine Aktienrendite auf Caterpillar wird nie mit deiner vergleichbar sein, ganz einfach, weil ich zu 180 gekauft habe. Die Depots von dir oder dem Beamteninvestor sind nicht über Nacht gewachsen und zu den Zeitpunkten eurer Käufe waren die Renditen vielleicht nicht so hoch wie heute, sondern sind gewachsen.

Wie stark sind meine Nerven? Omega Healthcare halte ich selber. Dividendenrendite 8% aber jedes Quartal gucke ich gerade, ob die Dividende nicht gekürzt wird. Da mache ich mir bei Black Rock oder American Tower weniger Sorgen.

Welches Risiko ist man also bereit zu tragen und wie mische ich es?

Ich kann verstehen wenn man unmotiviert ist wenn man sieht das sich relativ wenig tut mit dem Kauf von Aktien die „nur“ 1 bis 2 Prozent Dividende ausschütten. Allerdings wäre es ein Fehler nur in Hochdividendenwerte zu investieren. Das sind ja doch gerne mal Firmen in bestimmten Sektoren oder Firmen die teilweise gerade Probleme haben. Das könnte dann blöde Klumpenrisiken geben. Das hat man in 2020 wieder gesehen als es REITs, BDCs und Energieaktien gleichzeitig ziemlich zersäbelt hat und es auch zu Kürzungen bei der Dividende kam. Das sind alles Bereiche die für hohe Ausschüttungen bekannt sind. Am Ende dürfte eine gesunde Mischung, sprich breite Streuung, sinnvoll sein. Am Ende möchte man halt auch noch etwas Wachstum im Depot haben. Klar kann man irgendwann auch mal umschichten wenn es nicht mehr passt aber nur auf Dividendenrendite zu optimieren halte ich für gefährlich.

Hallo

Wenn die Dividenden erst ab 60 genutzt werden soll stellt sich mir die Frage, wieso eine Dividendenstrategie verfolgen?

Und wenn die Auswahl der Unternehmen offensichtlich nicht auf Fundamentaldaten beruht, wieso dann überhaupt Einzelaktien? Zumal ein beträchtlicher Teil des Portfolios eh schon ETF sind.

Ich würde mich von Dividenden/Ausschüttern und Einzelaktien verabschieden. Es macht von der Rendite keinen Unterschied, ob man mit 60 Anteile verkauft und vom Erlös+Gewinn lebt oder von den Dividenden.

Moin.

Der Leser ist etwas verunsichert und zweifelt an der Richtigkeit seiner Strategie.

Dazu erstmal eine kurze Standortbestimmung aus meiner Sicht.

Einstieg als Investor ist über mehrere Jahre kontinuierlich erfolgt. Super, du bist weiter als viele andere!

Wie sieht der Blumenstrauß an Produkten nach so einer Reise jetzt aus!

Der ETF Anteil: 3 Produkte nach Muster Welt Portfolio mit erhöhter Gewichtung Europa. Super einfache Struktur, bei der Gewichtung eigene Vorliebe gefunden. Klasse!

Die Aktien. Gut diversifiziert über die Branchen. Wenig Asien und EM. Grundsätzlich aber solide Werte und kein wildes gezocke. Auch hier Glückwunsch! Einzeltitel machen halt Spaß. Langfristig ist die einfache ETF Variante vermutlich nicht schlechter. Wenn es motiviert und dazu beiträgt weiter zu investieren, alles OK.

Warum also die Unsicherheit? Wo ist das Ziel?

Ich habe ein sehr ähnliches Depot mit ETF und Einzeltiteln. Nur habe ich noch einige Fonds in der Anfangszeit aufgesackt. Dabei ist mir aufgefallen, das ich mich an die nominellen Schwankungen bei zunehmender Depotgrösse erst langsam gewöhnen konnte. Bei dir lese ich nichts vom Anker! Passt deine ursprüngliche Risikobereitschaft noch? Prüfen! Die Dividenden werden bei deinem Depot mit der Zeit kommen. Wenn deine Strategie langfristig ist würde ich nur mit neuen Mittel den Kurs anpassen, Einzeltitel nur in besonderen Situationen. Buy and Hold mit Check.!

Ich halte es bei mir so, dass ich monatlich meine Aktienquote ermittle und bei Bedarf ein Rebalancing mache. Dann sind Immobilien ETFs und Rohstoffe langsam mit ins Depot gewandert um breiter zu diversifizieren.

Weiter viel Erfolg und Spaß beim Investieren und am Leben!

Warum einen Ansatz verfolgen, der nachweislich wesentlich mehr Aufwand bei weniger Rendite bringt?!

Die historische Marktrenditen von 6/7% sind doch viel höher als etwaige durch Dividenden.

Nicht ohne Grund sagt „man“, dass das schwierigste am passiven Investieren das Nichtstun ist.

Ich gebe aber zu, dass es ziemlich cool ist, Dividenden zu erhalten; demnach ist es wohl eher eine Gefühlssache denn wirklich rationales Handeln, wenn man sich auf Dividenden fokussiert.

Gute Frage…ich sehe 2 zum Teil gegenläufige Aspekte:

1) Rein rational wäre es wahrscheinlich am besten sich pro Investment (also pro ETF bzw Aktie) anzuschauen, was der Return-on-Investment ist also Kurssteigerung + Dividende pro Jahr. Denn das zusammen ist ja die „wahre“ Performance.

2) Etwas emotional ist es natürlich schön zu sehen, dass „regelmäßig was dabei rauskommt“ und das sieht man halt besonders schön an den Dividenden. Hat also auch einen Wert, wenn das jemanden „bei der Stange hält“.

Gibt es DIE EINE richtige Antwort? Wahrscheinlich nicht, da muss wohl jeder selbst entscheiden wie viel rational sein darf und welche Prise Emotionalität es bedarf 😉

Viele Grüße, Thorsten

„Gibt es DIE EINE richtige Antwort?“

Finanzwissenschaftlich ja, aber die Praxis sieht dann eben oft ganz anders aus bzw. spielt die Psychologie eine große Rolle.

Ich für meinen Teil sage dazu, das hängt davon ab. Das Eine sind die hohen Dividendenrenditen das Andere sind die Dividendensteigerungsraten. Bei Firmen mit hohen Dividendenrenditen gibt es meist nur sehr wenig Kurswachstum Bsp. IBM. Bei Firmen die es schaffen Dividenden regelmässig zu steigern ist das Kurswachstum in der Regel weitaus stärker. Danaher, Tractor Supply Company etc. Einfach die langfristigen Charts von IBM mit diesen Firmen vergleichen dann wird die Sache klarer. Ich habe zum Bsp. Tractor Supply 2017 mit einen Kurs von 60 Dollar erworben die Dividende betrug in diesem Jahr 1,05 Dollar entspricht einer Dividendenrendite von 1,75%. Heute beträgt die Quartalsdividende 0,92 Dollar mal 4 gibt eines Jahresdividende 3,68 Dollar. Dies entspricht einer Dividendenrendite 6,13 % zum Einkaufspreis! Zusätzlich hat sich der Kurs vervierfacht. Für die oben benannten Firmen (ASML, Danaher und Sherwin Williams) zeigt sich das Gleiche. Auch vor 10 Jahren waren die Dividendenrendite sehr niedrig. Vergleicht man aber die Dividende zum Einkaufpreis vor 10 Jahren liegt diese heute oft über 3% oder mehr. Zudem haben sich die Kurse der Firmen entsprechend entwickelt. Meine Meinung ist vor allem in Wachstumwerte zu investieren deren Dividende prozentual stärker wächst. Es besteht ja später dann auch die Möglichkeit(falls man es möchte) in ETFs umzuschichten die eine etwas höhere Divdenrendite haben.

Meine unwertvolle Meinung dazu: die Zweifel an der Strategie können entweder davon kommen, dass man sich tatsächlich unsicher ist, welche Strategie richtig ist – man sich also zu Beginn zu wenig Gedanken gemacht hat. Nicht nur über das, was gut klingt, sondern über sich selbst. Dann lohnt es sich, nochmal grundlegend neu nachzudenken mit dem ganzen Wissen, was man bisher sammeln konnte an Erfahrung.

Meine Vermutung ist hier aber eine andere: nach der anfänglichen Euphorie des Neu-Investors kommt auf dem Weg zu FIRE/finanzieller Unabhängigkeit irgendwann jeder in diese Phase „in der Mitte“. Investments sind automatisiert / Strategie steht und wird einfach ausgeführt (langweilig) und Vermögensziel ist noch weit weg (auch langweilig). Durchhalten ist schwierig, der Kopf ist gelangweilt, macht sich also unnötige Gedanken. Mein Tipp: sich neue Hobbys suchen, die nichts mit Finanzen zu tun haben und das Depot/die Strategie in Ruhe lassen.

Viele Grüße

Jenni

[…] beziehe mich auf diesen Leserbrief und möchte als Disclaimer das hier […]

„Mein Ziel ist langfristig so viel wie möglich an Dividende zu bekommen.“

Da hapert es schon an der Zielsetzung. Warum ist das Ziel nicht, die bestmögliche Rendite zu erzielen? Diese Rendite hat nichts mit Dividenden zu tun, es sei denn, man hat bereits die Erkenntnis, dass hohe Dividenden oft mit einer langfristigen Unterperformance einhergehen und demnach eher ein Warnsignal sind.

Dividende bekommen ist wie Aktien verkaufen. Mathematisch komplett das Gleiche. Wer würde eine Strategie verfolgen, in der automatisiert ein kleiner Anteil der Aktien verkauft wird, der Erlös steuerlich angerechnet wird und dann für einen Rückkauf verwendet wird?

Im Rentenalter mag das bequem sein (wenn man nicht selbst den „Verkaufen“-Button findet), aber ansonsten gibt es in der Ansparphase erst einmal keinen rationalen Grund, warum man Dividendeneinnahmen erzielen sollte.

Das beste Unternehmen, welches mir in 20 Jahren Dividenden für ein Einkommen zahlt, zahlt heutzutage garantiert noch keine (oder eine sehr geringe) Dividende.

Wer eine ASML verkaufen will, um davon möglicherweise eine AT&T wegen der hohen Dividendenrendite zu kaufen, damit die Ausschüttungen wachsen, der hat so vieles am Aktienmarkt noch nicht verstanden, dass er das Thema Einzelaktien beenden sollte und sehr unemotional nur in marktbreite ETFs investieren sollte.

Wenn man vor 15 Jahren 1.000 € in AT&T investiert hätte, wären daraus (inklusive Dividenden!) ganze 1.320 € geworden. Das gleiche Investment in ASML hätte zu 15.679 € geführt. Das wären nicht nur über 14.000 € mehr im Depot, sondern auch eine ungefähr dreimal höhere Dividendenausschüttung jedes Jahr, trotz kleinerer Dividendenrendite. Man muss sagen: Gerade wegen der kleineren Dividendenrendite. ASML war in der Lage die Gewinne ins eigene Geschäft zu investieren und dort waren sie viel rentierlicher aufgehoben, als bei den Aktionären.

„Wobei Dividenden-ETFs ja auch nicht immer die beste Performance haben.“ Ganz genau. Das hat Gründe und sollte zum Nachdenken anregen, worauf es tatsächlich ankommt.