Im letzten Beitrag ging es darum wie hoch der Kapitalbedarf einer heute vierzig jährigen Person bis an das Lebensende ist.

Eckpfeiler waren:

- lebt in Deutschland

- Einzelhaushalt

- normales Ausgabenniveau (ca. 1.850 Euro, heute)

- normale Lebenserwartung (ca. 80 Jahre)

- Inflation zwischen 2% und 4%

Dabei kam raus, dass wenige Prozent Unterschied bei der Inflation am Lebensende fast eine Million Euro Unterschied ausmachen können. Auch haben wir festgestellt, dass durch die Inflation die Kosten im letzten Lebensdrittel etwa die Hälfte der Gesamtkosten betragen.

Um nun raus zu finden ob dein geplantes Kapital für F.I.R.E. oder nur Rente reicht mache ich mehrere Szenarien auf.

Die Annahmen sind eher konservativ.

Eine Rentenerhöhung von jährlich 2% ist berücksichtigt, ebenso ein „pauschaler“ Steuersatz auf Rente und Kapitalentnahmen von 25%.

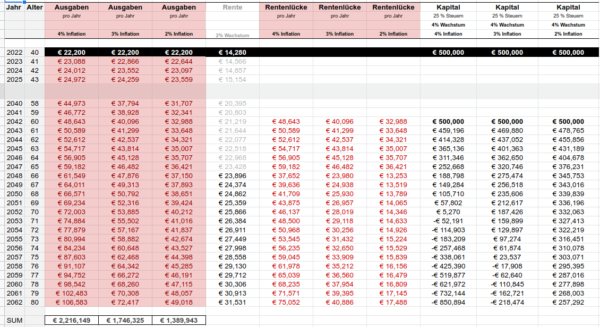

Szenario A

- F.I.R.E. mit 60

- staatliche Rente ab 67 (mit 35 Rentenpunkten)

- pauschaler Steuersatz auf Rente oder Depotentnahme: 25%

- zum Start des Ruhestands hast du privat 500.000 Euro angespart und angelegt

- dein Kapital wächst mit 4% pro Jahr

Ergebnis Szenario A

- bei 4% Inflation kannst du ab dem 70. Lebensjahr deine Kosten nicht mehr decken und am Ende fehlen dir 850k

- bei 3% Inflation kannst du ab dem 76. Lebensjahr deine Kosten nicht mehr decken und am Ende fehlen dir 220k

- bei 2% Inflation reicht es mit 250k Überschuss

- selbst wenn du 750.000 Euro ansparst reicht es nur bei 2% bzw. 3% Inflation und nicht bei 4% Inflation (am Ende steht ein Minus von 300.000 Euro).

- senkst du deine Kosten von 1.850 auf 1.500 Euro (Basiswert 2022) dann steht bei 4% Inflation und einer halben Million Kapital immer noch ein Minus von 366.000 Euro, bei 750.000 Euro Kapital kommst du mit einem Plus von 180.000 Euro raus

- selbst ein erhöhtes Kapitalwachstum (ich bin von 4%) ausgegangen rettet dich dich nicht. Mit 7% Wachstum bleibt bei 4% Inflation am Ende trotzdem ein Minus von über 700.000 Euro.

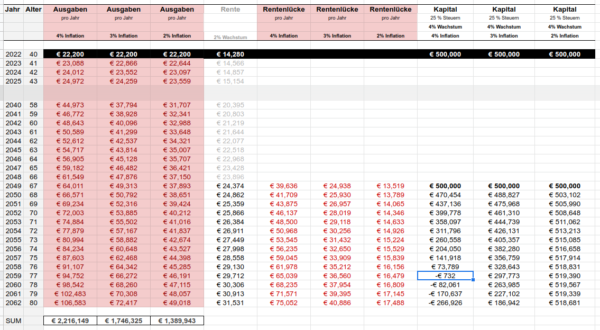

Szenario B

- Ruhestand mit 67

- staatliche Rente ab 67 (mit 35 Rentenpunkten)

- pauschaler Steuersatz auf Rente oder Depotentnahme: 25%

- zum Renteneintritt hast du privat 500.000 Euro angespart und angelegt

- dein Kapital wächst mit 4% pro Jahr

Ergebnis Szenario B

- bei 4% Inflation kannst du ab dem 77. Lebensjahr deine Kosten nicht mehr decken und am Ende fehlen dir 266k

- bei 3% reicht es mit knapp 190k Überschuss

- bei 2% wächst dein Kapital sogar

- hast du 750.000 Euro angespart reicht es auch bei einer Inflation mit 4% und am Ende bleiben knapp 150.000 Euro übrig

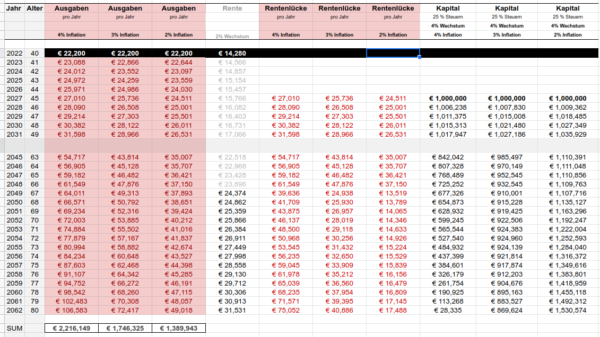

Szenario C

- F.I.R.E. mit 45 Jahren

- staatliche Rente ab 67 (mit 35 Rentenpunkten)

- pauschaler Steuersatz auf Rente oder Depotentnahme: 25%

- zum Start von F.I.R.E hast du privat 1.000.000 Euro angespart und angelegt

- dein Kapital wächst mit 4% pro Jahr

Ergebnis Szenario C

- auch bei 4% Inflation würde eine Million Kapital reichen, aber eben nur wenn man die Rente mit dazu nimmt

- bei 750.000 Euro Kapital im Alter von 45 Jahren und sofortigem F.I.R.E. und 4% Inflation steht am Ende ein Minus von 950.000 Euro

- selbst bei 3% Inflation wären es im 750k Fall am Ende Minus 116.000 Euro.

- senkst du die Kosten von 1.850 Euro (Basiswert 2022) auf 1.450 Euro kämst du allerdings auch im 4% Inflation Fall mit 750.000 Euro hin

Und nun?

Die Rechnung hat ziemlich gemeine Unbekannte:

- Was ist wenn du 95 Jahre alt wirst?

- Was ist wenn die Inflation langfristig über 4% bleibt?

- Was ist wenn dich morgen ein SUV überfährt?

- Was ist wenn es keine Rente mehr geben wird oder das Eintrittsalter erhöht wird?

- Was ist wenn die Kosten im Alter wider erwarten steigen?

- Was ist wenn die großen US und EU Börsen in eine lange Seitwärtsbewegung gehen?

Was ich hier zeigen will ist eine andere Sichtweise als nur die 4% Regel.

Die Sichtweise deiner privaten Kosten und der Inflation.

An der Inflation kann du wenig machen, ebenso kannst du nur begrenzt bestimmen wie alt du wirst (Sport, Nikotin, Alkohol, Stress, Adipositas und Übergewicht).

Die Kosten kann man ggf. beeinflussen und natürlich das Kapital welches man zum Renteneintritt haben möchte.

Was deutlich wird:

Eine halbe Million zur Rente reichen wirklich nur zur Finanziellen Freiheit wenn die Inflation dauerhaft niedrig bleiben würde. Das sieht aktuell aber nicht danach aus.

Alle Beiträge zum Thema Finanzielle Freiheit

- 6 Monate Privatier – Einnahmen / Ausgaben 15. Juni 2025

- 6 Monate Privatier .. fast .. irgendwie 27. Mai 2025

- Interview – mit mir 16. Mai 2025

- Bad Timing? 15. März 2025

- Fahrradmathematik 10. Februar 2025

- Wasserstand 2024 22. Dezember 2024

- t+2 Wochen 1. Dezember 2024

- The Last Day 17. November 2024

- t-2 Wochen 4. November 2024

- Antworten zu Trottel F.I.R.E. II 23. Oktober 2024

- Antworten zu Trottel F.I.R.E. 18. Oktober 2024

- Trottel F.I.R.E. 16. Oktober 2024

- Chaussée Déformée 19. September 2024

- Wayward 12. September 2024

- Wie mach ich das? 23. Juni 2024

- Wasserstand 2023 23. Dezember 2023

- Vorbereitungen für die Privatier-Phase – Geld-Töpfe 6. Dezember 2023

- Vorbereitungen für die Privatier-Phase – langfristige Finanzplanung 8. November 2023

- Geld ausgeben 6. November 2023

- Hyaku man 22. September 2023

- Die 4% Regel und FIRE? 13. September 2023

- Vorbereitungen für die Privatier-Phase – Ein erster Erfahrungsbericht 3. August 2023

- Grandeur Of The Storm 30. Juni 2023

- Beyond Oblivion 15. April 2023

- Was 100.000 Euro ausmachen 14. Januar 2023

- Wasserstand 31. Dezember 2022

- Rente in Deutschland .. you are fucked 22. Dezember 2022

- Warum ich investiere? 27. November 2022

- Hellbent 4. Oktober 2022

- Reicht mein Kapital für F.I.R.E.? 9. Juni 2022

- Reicht dein Kapital für Rente oder F.I.R.E.? 7. Juni 2022

- Wie viel Kosten hast du bis zu deinem Tod? 5. Juni 2022

- Raising The Bar 9. April 2022

- Eine kurze Geschichte der Zeit 30. November 2021

- Death in F.I.R.E. 14. Juni 2021

- Dies Irae 31. März 2021

- Rentenpunkte & F.I.R.E. – III 2. Februar 2021

- Rentenpunkte & F.I.R.E. – II 1. Februar 2021

- Rentenpunkte & F.I.R.E. 28. Januar 2021

- Fürchtet euch! 12. Januar 2021

- One For Sorrow 10. Dezember 2020

- The Shades Of Fuck You Money 9. November 2020

- Gallows Tree 5. Februar 2020

- Günstigerprüfung 7. Januar 2020

- Flowers Made Of Stone 4. Dezember 2019

- Eigentlich bin ich ein Idiot – i miss the misery 27. Oktober 2019

- 500k 1. Oktober 2019

- The Signal Fire – 400k 1. September 2019

- A Million 30. Juli 2019

- Disguise – Antworten 21. Juni 2019

- Disguise 18. Juni 2019

- Hell Is A Place On Earth 29. Juli 2018

- Anatomie eines Burnouts 30. Juni 2018

- Nicht jeder Mensch hat etwas das ihn antreibt 16. März 2018

- Warum finanzielle Freiheit keine Illusion ist 13. Januar 2018

- Down With The Sun 8. Juni 2017

- My House On Mars 18. März 2017

- Ein paar Fakten 30. Dezember 2014

- In 10 Jahren mache ich Schluss 1. Juni 2014

- Finanzielle Freiheit 7. April 2013

Hallo Mad,

ich kann deine Ängste sehr gut verstehen, möchte selbst mit 50 in die „Rente“ und bin auch brav beim Erstellen von div. Tabellen..

Zu dem Oberen – die gesetzliche Rente ist eine „Vereinfachung“ des Plans. Man hat eine Deadline ab welche man mind. eines Teils des eingezahlten Geldes von Stadt zurückbekommt. Hierbei sollte man bedenken, dass trotzt des schlechten Rufs (ich wurde gerne jede Zeit das eingezahlte Geld selbst verwalten), bekommt man etwas zurück und es wird sogar manchmal aufgrund Inflation angepasst. Genau dieser Punkt fehlt in deiner Kalkulation.

Des Weiteren, halte ich die 4% Regel ebenso für gefährlich, da es eben im Fall einer steigenden Inflation, wie du selbst zeigst, dein Kapital frisst. Aus diesem Grund finde ich den Mix aus Dividende + Equity, vor der Rente und Kapitalentnahme über sowas wie CEF, ab Eintritt in die Rente, für bessere Lösung.

Ebenso ist mir das immer wiederkehrende Thema „allein sein“ auch befremdlich. Ich finde, dass eine gesunde Beziehung ebenso wie gesundes Portfolio, wichtige Bestandteil meines Endspurts darstellt. Klar – es ist schwer kalkulierbar. Anderseits – es hat sich seit ein paar Tausend Jahre bewehrt und trägt immens zu der finanziellen Freiheit bei.

Gruss

ziola

Hallo ziola,

danke für deinen Kommentar!

Die Rente habe ich schon abgebildet 😉

Jeweils ausgegraut bit zum 67 Lebensjahr.

Auch ist das keine Rechnung für mich .. die kommt im nächsten Beitrag. Ich wollte nur darstellen wie groß eine Kapitallücke im Alter tatsächlich sein kann.

„Allein sein“ beziehst du wahrscheinlich drauf, dass ich alle Berechnungen für einen Ein Personen Haushalt gemacht habe .. das liegt daran das ich es greifbarer haben wollte.

Ich finde man kann davon besser ableiten, es bedeutet aber nicht, dass mal allein sein sollte oder muss .. ganz im Gegenteil .. wenn man sich in einer Beziehung befindet wird definitv vieles einfacher.

Viele Grüße

Matthias

Noch ein paar spontane Gedanken zum Thema Ruhestand, weils grad passt und der Flow hier grad gut ist.

Was Alt sein bedeutet, werdet ihr erst richtig begreifen wenn ihr dran seid.

Bis dahin lebt einfach und freut Euch dran.

Es ist m.E. auch enorm wichtig, wie überhaupt das ganze Leben, das man eine starke Familie und gute Nachbarn hat.

Kinder und Enkel, wenn man seine Kinder und Enkel nach Kräften gut behandelt, werden sie einem auch im Alter nach Kräften zur Seite stehen.

Es hilft extrem, wenn sie immer mal nach dem Rechten schauen und einen ab und zu mal zum Arzt fahren, ( man muss im Alter sehr oft zum Arzt)

einkaufen etc.etc und man nicht vereinsamt.

Man kann sehr lange, mit Glück bis ans Ende zu Hause wohnen bleiben. Denn ins Heim, das wird teuer, bitter und traurig. Es gibt gute PrivatHeime,

betreutes Wohnen etc, aber man braucht eben Vermögen. Und wie diese Kosten dann sind, ist wieder die Frage der Inflation.

Also das soziale Kapital genauso pflegen wie das finanzielle Kapital.

Und beobachtet mal die steigende Lebenserwartung und den Medikamentenverbrauch von älteren Leuten.

Deshalb hab ich auch verhältnismäßig gut Pharmaaktien.

Hallo Mad,

danke für schnelle Rückmeldung. Ich habe mir noch weitere Gedanken darüber gemacht. Man kann der Inflation auch entgegenwirken, in dem folgende Aspekte berücksichtigt:

1. F.I.R.E. bedeutet nicht, dass man kein Einkommen aus Arbeit mehr hat. Wenn man sich die meisten der etablierten Bloger dieser Szene anschaut – alle verdienen durch Ihre Internetpräsenz Geld. Man kann hier behaupten, dass es eigentlich eine Augenwischerei ist, da es im Grundegenommen nur eine gesonderte mediale Selbständigkeit verschleiert.

2. Tatsächlich ist das Leben „zusammen“ enorme Vereinfachung, da es startk dien Unterhaltskoten mindern kann – man braucht dann schnell kein einzeln Auto pro Single…

3. Ich bin der Meinung, dass die Ausgaben mit dem Alter fallen werden. Natürlich kann man davon ausgehen, dass die evtl. Krankenkosten hinzukommen – denoch, wenn ich mich meine älteren Bekannten anschaue, deren Reiselust verändert sich mit der Zeit. Ich nehme an, dass es ab 70 erst schnell runtegefahren wird.

4. Essentiel ist es zu planen, WO man alt sein möchte. Die Lebenskosten und Lebensqualität varierren sehr stark je nach Location. Dies verändert brutal die Ausgaben und ggf. hat auch großen Einfluss auf dein Lebensverlauf. Ehrlich gesagt – ich mag den grauen deutschen Winter nicht…

Gruss

ziola

Wer sich den Ruhestand mit endlich faul sein und Füße hochlegen vorstellt, der ist völlig auf dem Holzweg. Man kann auch nicht das ganze Jahr reisen. Es kommt schnell Langeweile. Man braucht eine Tagesstruktur und eine sinnvolle Beschäftigung, die einem Spass macht. Wenn man damit auch noch Geld verdienen kann, kann es plötzlich auch wieder Arbeit sein!

Ich hab für mich das Modell der stufenweisen Herabsetzung der Arbeitszeit gewählt , damit ich nicht von Fulltime Stress auf Null falle, sondern ich arbeite jetzt nur etwa Halbtags. Das ist mein persönlicher Luxus.

Da macht arbeiten wieder plötzlich Spaß, wenn man Mittags nach Hause gehen kann oder erst Mittags anfängt. Und man hat wieder sehr viel Zeit für sich und Projekte, die man so hat. (bin vermutlich etwas älter als Ihr)

Antwort auf den Titel: Ja 🙂

Natürlich kennt niemand die Zukunft, aber ich habe den Mut diesen Weg zu gehen.

Ich sehe es wie @Bergfahrten.

Ich baue voll und ganz auf Dividenden. Mit steigender Inflation sollten auch Unternehmensumsätze/-gewinne und somit die Dividenden steigen. In der Vergangenheit stiegen diese sogar schneller als die Inflation. Bis jetzt geht der Plan auf … aber wer weiß schon was kommt

[…] ich allgemein auf Kosten und benötigtes Kapital für Rente oder F.I.R.E. eingegangen bin, hier nun meine […]

@ Mad

Hier ein Auszug aus der 4% Regel:

„Common investment advice for retirees often includes the 4% rule. Developed by William Bengen in 1994, the rule says a retiree with a 30-year time horizon could spend 4% of their portfolio the first year in retirement, followed by inflation-adjusted withdrawals in subsequent years.*“

Die Inflation ist hier bereits mit einbezogen. In der Auswertung wurde folglich von 4% Kapitalverzehr zuzüglich Inflation ausgegangen. Ich habe einen Abschlag auf 3% vorgenommen. Hier muss ich jetzt Ber nicht noch eine Inflation von 2-4% zusätzlich draufschlagen. Ansonsten ist es natürlich nicht verwunderlich bei 3% das sich das Vermögen schnell minimiert.

Hier retten auch keine Dividendenwerte. Dennoch zeigen sie mit den Erhöhungen der Dividende, dass diese mit der Inflation oder höher angepasst werden. Folglich müsste bei nachhaltigen Erhöhungen auch der Umsatz und die Bewertung also Kurs folgen. In den USA ist man bei der Aktienbasierten Altersvorsorge weiter als in Deutschland. In dem Zeitraum der Studie gab es selbstverständlich ebenfalls Inflation.